あなたは越境ECやeBay輸出における消費税還付を受け取るための条件、申請手続きや注意点をご存じですか?本記事では越境ECビジネスのプロフェッショナルである著者と税理士が消費税還付を受け取るための条件、申請手続きや注意点を徹底解説させていただきます。また、インボイス制度下におけるフリマ仕入に関する国税庁見解の解説を税理士が解説しています。

消費税

目次[閉じる]

一般的な消費税

例えば、国内物販などを行っている事業の場合、あなたは、仕入れ等の経費と消費税を支払っています。商品を販売した時に、お客様より販売価格に対して消費税を受け取ります。仕入時にかかる消費税と販売時の消費税の差額を国に納税します。

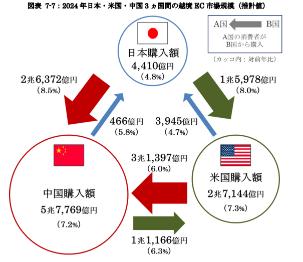

越境EC、eBay輸出における消費税は免税対象

消費税は、日本国内の消費にかかる税金であるため、越境EC、eBay輸出ビジネスの場合、商品やサービスを提供する相手は、海外のバイヤーであるため、国外で消費される商品やサービスとなり、課税対象となりません。これを輸出免税といいます。海国際輸送、国際郵便や国際電話も、輸出免税の対象となります。

国税庁の輸出取引の免税について詳細を知りたい方は輸出取引の免税をご覧ください。

消費税還付

消費税還付は、本来は支払う必要がない消費税を支払った場合、相当する金額が返金されることを言います。越境EC、eBay輸出で販売する商品の仕入れ、発送、輸出業務などの経費にかかっていた消費税は、還付対象となります。

消費税還付金を受けるための条件とは

消費税の還付を受けるには、一定の条件を満たす必要があります。ここでは、越境ECで消費税還付を受けるための条件を解説します。

消費税課税事業者を選択している

消費税の還付を受けるには、消費税課税事業者である必要があります。消費税課税事業者の定義や必要な手続きは、以下のとおりです。

消費税課税事業者の定義

消費税課税事業者とは、課税売上高が1,000万円を超えている事業者です。法人なら事業年度の前々事業年度、個人事業者なら、前々年の暦年の売上高が対象となります。なお、新設法人は、資本金が1,000万円以上であれば、課税事業者として認められます。消費税課税事業者に該当する場合、所定の手続きが必要です。

消費税課税事業者届出書の提出

売上が1,000万円未満の免税事業者でも「消費税課税事業者届出書」を作成し、所轄の税務署長に提出すれば課税事業者になることができます。

国税庁の消費税課税事業者選択届出手続について詳細を知りたい方は消費税課税事業者選択届出手続をご覧ください。

原則課税を選択している

消費税の計算方法は、「原則課税方式」と「簡易課税方式」の2種類があります。原則課税方式とは、「売上に含まれる消費税額」から「仕入れや経費に含まれる消費税額」を差し引いた金額を、消費税として納める方法です。

原則課税方式を選択していないと、消費税の還付は受け取れないため、注意が必要です。

消費税還付手続き

還付申請書類を提出している

消費税の還付を受けるためには、所轄の税務署長に申請書類を提出しなければなりません。必要な書類や申請のタイミングは、以下のとおりです。

法人課税事業者

課税期間の末日の翌日から2カ月以内に、下記書類を所轄税務署長へ提出し、還付申請します。

- 課税期間分の消費税および地方消費税の確定申告書

- 仕入控除税額に関する明細書(法人用)

- 付表2 課税売上割合・控除対象仕入税額等の計算書

個人課税事業者

課税期間の翌年3月末日までに、下記書類を所轄税務署長へ提出し、還付申請します。

- 課税期間分の消費税および地方消費税の確定申告書

- 付表2 課税売上割合・控除対象仕入税額等の計算書

消費税還付の対象は

消費税還付の対象は、越境ECやeBay輸出に使った費用の全部が対象になります。

- 仕入にかかる費用

- 梱包資材にかかる費用など

消費税が還付される時期

消費税が還付される時期は、1年毎・3ヶ月毎・1ヶ月毎で選べます。

消費税還付の期限

消費税還付は申告してから5年以内であれば修正申告が可能です。遡って還付金の申請を行うことは可能になります。

消費税の還付を受け取るための注意点

アンダーバリュー(Under Value)で取引は行わない

過去の判例でアンダーバリューで消費税還付金が取り消しになった判例があります。絶対にアンダーバリューを行わないことが必要です。

アンダーバリューについて詳細を知りたい方はアンダーバリューについて徹底解説をご覧ください。

消費税免税事業者を選択している

消費税免税事業者を選択している事業者は、消費税還付の対象にはなりません。

簡易課税を選択している

課税売上高が5,000万円以下の事業者は、簡易課税を選択できます。簡易課税とは、業種ごとのみなし仕入れ率を用いて、すでに支払っている消費税額を計算する方法です。計算が簡単である反面、還付金額の算出ができないため、還付を受けられません。

各種書類は必ず保管

越境ECで消費税の還付を受けるためには、輸出を行ったことや、仕入れで消費税を払ったことを証明する書類が必要です。提出を求められる書類は、輸出証明書、請求書、納品書、領収書などです。発行期限が定められている場合もあるため、なくさないように保管しておく必要があります。

インボイス制度におけるフリマアプリ仕入は要注意

2024年6月に国税庁がインボイス制度におけるフリマアプリ等で商品を仕入れた場合の仕入税額控除に関する見解を示しました。

- 古物商特例の適否

- 本人確認の把握可・不可

- 古物商以外からの仕入に係る80%・50%控除の経過措置の適用 など

国税庁がインボイス制度におけるフリマアプリ等で商品を仕入れた場合の仕入税額控除に関する見解について詳細を知りたい方は古物商等特例、80%・50%経過措置の適用関係をご覧ください。

【越境EC/eBay輸出】税理士による消費税還付・税務会計・インボイス制度下におけるフリマ仕入に関する国税庁見解の解説[2024年最新版]

目次

【目次】

00:00:00 はじめに

00:00:36 講師紹介

00:01:41 目次

00:02:29 eBayセラーがスタートしたら出すべき3つの届出とは?

00:05:10 eBayセラーの消費税還付について

00:08:40 消費税還付の対象

00:09:33 消費税還付を受けるための4つの条件

00:10:33 ①消費税課税事業者であること

00:11:30 ②簡易課税を選択していないこと

00:15:04 ③輸出免税に当たる取引であること

00:16:26 ④帳簿と請求書の保存をしていること

00:21:29 インボイスによってeBay輸出はどんな影響があるのか

00:24:45 フリマ(匿名)からの仕入の消費税還付はどうなるのか?

00:36:40 eBay輸出の税務調査

00:39:00 税理士とのやりとり

00:44:13 記帳代行する時に必要な書類とは?

00:47:47 その他よくある相談

00:55:36 まとめ

税理士相談申込フォーム

税理士の相談について詳細を知りたい方は税理相談申込フォームをご活用ください。

税理士による消費税還付金の基本と注意点について詳細を知りたい方は税理士による消費税還付金の基本と注意点をご覧ください。

eBay輸出セラーにおススメする会計ソフトについて詳細を知りたい方はマネーフォワード(MF)クラウド会計をご覧ください。

まとめ

いかがでしたか?本記事では越境ECビジネスのプロフェッショナルである著者が消費税還付を受け取るための条件、申請手続きや注意点を徹底解説させていただきました。また、インボイス制度下におけるフリマ仕入に関する国税庁見解の解説を税理士が解説しています。ぜひ、参考にしてください。

![【越境EC/eBay輸出ビジネス】税理士による消費税還付を受け取るための条件、申請手続きや注意点、インボイス制度下におけるフリマ仕入に関する国税庁見解の解説を徹底解説[最新版]](https://sbimexportclub.com/wp-content/uploads/2024/02/jcbecpa_-rectangle500_1703.png)

コメント Comments

コメント一覧

コメントはありません。

トラックバックURL

https://sbimexportclub.com/sales-tax-return/trackback